揭秘:风险溢价计算的奥秘公式

风险溢价是金融经济学中的一个核心概念,它反映了投资者在面对不同风险水平时,所要求的额外报酬。简言之,风险溢价是指市场投资回报率与无风险利率之间的差额,是投资者对其所承担风险的补偿。了解风险溢价的计算公式及其背后的逻辑,对于投资者来说至关重要。

风险溢价的基本概念

风险溢价,英文为Risk Premium,是投资者在清楚高风险对应高报酬、低风险对应低报酬的情况下,因对风险的承受度不同,而要求的额外报酬。风险溢价包含两部分:一是已经确定的收益,二是冒风险所得收益与已确定收益之间的差额。投资者在购买股票、债券等有风险的投资工具时,通常期望获得高于无风险报酬率的回报,以补偿他们所承担的风险。

在金融市场上,无风险利率通常是指可以无风险获得的回报率,一般使用政府公债的利率作为标准。与之相对,高风险投资的回报率通常高于无风险利率,高出的部分即为风险溢价。例如,垃圾债券(由财务状况不佳的公司发行的债券)支付的利息往往高于特别安全的美国国债利息,因为投资者担心公司将无法支付所承诺的款项。

风险溢价的计算公式

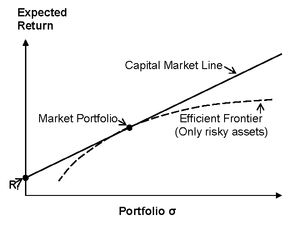

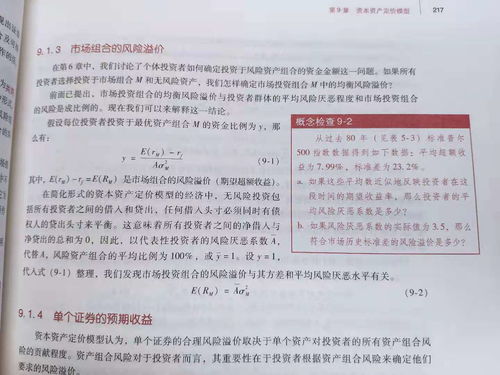

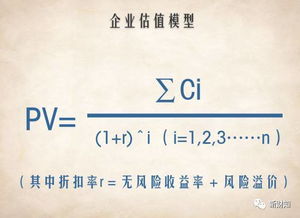

风险溢价的计算公式主要基于资本资产定价模型(CAPM),这一模型被广泛用于估计资产的风险溢价。CAPM公式如下:

风险溢价 = β × (市场回报率 - 无风险利率)

其中,β代表资产的贝塔系数(Beta Coefficient),是衡量资产系统性风险的一个重要指标。市场回报率是指市场整体投资组合的预期收益率,而无风险利率则是投资者可以无风险获得的回报率。

贝塔系数(Beta)

贝塔系数衡量的是某个资产或资产组合相对于市场整体风险的波动程度。如果某个资产的贝塔系数大于1,说明其风险高于市场整体风险;如果小于1,则风险低于市场整体风险;如果等于1,则风险与市场整体风险相等。通过计算贝塔系数,投资者可以更好地理解某个资产或资产组合相对于市场的风险水平。

市场回报率与无风险利率

市场回报率是指市场整体投资组合的预期收益率,通常通过市场指数(如标普500指数)的历史数据或预期数据来估算。无风险利率则是指投资者可以无风险获得的回报率,如政府长期债券的利率。在CAPM模型中,市场回报率减去无风险利率的部分被称为市场风险溢价,它反映了市场整体的风险水平。

风险溢价的计算方法

风险溢价的计算主要有两种方法:回溯法和预测法。

回溯法

回溯法是通过历史数据来计算风险溢价的方法。投资者可以使用过去某个时间段内的市场回报率、无风险利率和资产的贝塔系数,来计算该资产的历史风险溢价。这种方法的优势在于数据易于获取,但缺点是历史数据可能无法准确反映未来的风险溢价水平。

例如,如果过去10年,市场平均回报率为10%,无风险利率为3%,而某个资产的贝塔系数为1.2,则该资产的历史风险溢价为:

风险溢价 = 1.2 × (10% - 3%) = 8.4%

预测法

预测法则是通过预期数据来计算风险溢价的方法。投资者需要根据市场趋势、经济环境、政策变化等因素,对未来市场回报率、无风险利率和资产的贝塔系数进行预测,然后计算预期的风险溢价。这种方法虽然更具前瞻性,但预测的准确性取决于投资者的判断能力和市场环境的变化。

例如,如果投资者预测未来一年市场回报率为8%,无风险利率为2%,而某个资产的贝塔系数为1.5,则该资产的预期风险溢价为:

风险溢价 = 1.5 × (8% - 2%) = 9%

风险溢价的应用

风险溢价在投资决策中扮演着重要角色。投资者可以通过比较不同资产的风险溢价,来评估它们的性价比和投资潜力。

股票投资

在股票市场上,风险溢价是投资者评估股票价格是否合理的重要指标。如果一只股票的风险溢价高于市场平均水平,说明其价格可能被低估,投资者可以考虑买入;反之,如果风险溢价低于市场平均水平,则可能意味着价格被高估,投资者应谨慎对待。

债券投资

在债券市场上,风险溢价反映了债券发行主体的信用风险。信用风险较高的公司发行的债券,通常支付更高的利息以吸引投资者,这部分额外的利息即为债券的风险溢价。投资者可以通过比较不同债券的风险溢价,来选择信用风险相对较低且回报较高的债券。

保险定价

在保险市场上,风险溢价也是定价的重要因素。保险公司会根据投保人的风险状况,如年龄、健康状况、职业等,来确定其保费水平。风险较高的投保人通常需要支付更高的保费,以补偿保险公司可能面临的损失。

风险溢价的变动与影响

风险溢价并不是一成不变的,它会受到多种因素的影响而波动。

经济环境

经济环境的变化是影响风险溢价的重要因素。在经济繁荣时期,市场信心增强,投资者愿意承担更高的风险以追求更高的回报,风险溢价可能下降;而在经济衰退时期,市场信心下降,投资者趋于保守,风险溢价可能上升。

政策变化

政策变化也会对风险溢价产生影响。例如,当政府实施紧缩的货币政策时,市场利率上升,无风险利率也随之上升,可能导致风险溢价下降;而当政府实施宽松的货币政策时,市场利率下降,无风险利率也随之下降,可能导致风险溢价上升。

市场情绪

市场情绪的变化也会对风险溢价产生影响。当投资者情绪乐观时,他们更愿意承担风险,风险溢价可能下降;而当投资者情绪悲观时,他们可能更加保守,风险溢价可能上升。

结论

风险溢价是衡量投资者对风险补偿要求的重要指标,其计算公式基于资本资产定价模型(CAPM),通过贝塔系数、市场回报率和无风险利率等参数来估算。风险溢价在投资决策中发挥着重要作用,投资者可以通过比较不同资产的风险溢价来评估其性价比和投资潜力。同时,风险溢价的变动也受到经济环境、政策变化和市场情绪等多种因素的影响。因此,投资者在做出投资决策时,应充分考虑风险溢价及其变动趋势,以制定合理的投资策略和风险管理措施。

- 上一篇: 自制美味草莓酱的详细步骤

- 下一篇: 世界前十高峰都是哪些“庞然大物”?

-

三相电功率计算:揭秘高效能源转换的奥秘公式资讯攻略02-01

三相电功率计算:揭秘高效能源转换的奥秘公式资讯攻略02-01 -

揭秘对数运算的神秘公式:解锁数学奥秘的钥匙!资讯攻略10-25

揭秘对数运算的神秘公式:解锁数学奥秘的钥匙!资讯攻略10-25 -

同比增幅的奥秘:掌握这个计算公式,让数据对比一目了然资讯攻略11-04

同比增幅的奥秘:掌握这个计算公式,让数据对比一目了然资讯攻略11-04 -

存贷比计算公式详解,一看就懂!资讯攻略10-31

存贷比计算公式详解,一看就懂!资讯攻略10-31 -

频率计算的具体公式是什么资讯攻略11-18

频率计算的具体公式是什么资讯攻略11-18 -

揭秘!净资产收益率高效计算公式,轻松掌握财务核心指标资讯攻略10-26

揭秘!净资产收益率高效计算公式,轻松掌握财务核心指标资讯攻略10-26